Modernize a gestão do seu negócio

com nossos sistemas para micro e

pequenas empresas

ao cliente e ter controle financeiro completo

- Sistema de gestão financeira, frente de caixa (PDV) e software médico

- Soluções a partir de R$ 74,92 por mês, 100% online e acessível

por computador, notebook ou tablet

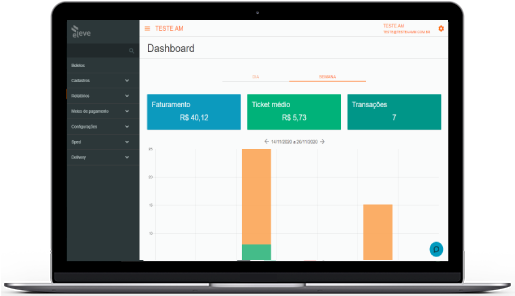

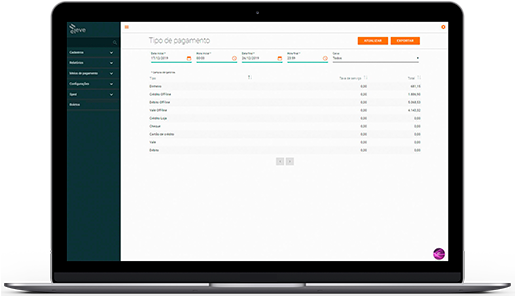

Eleve Gestão é o ERP para pequenas empresas ideal para gerenciar o controle financeiro de ponta a ponta. O sistema garante muito mais agilidade nos negócios, roda 100% na nuvem e pode ser acessado na palma da mão a qualquer momento. Desenvolvido com foco em prestadores de serviços, startups e revendedores de produtos em geral, o sistema oferece recursos de controle de estoque e compras à emissão de notas e fluxo de caixa.

Conheça os detalhes de cada módulo abaixo.

Eleve Vendas é o PDV para pequenas empresas ideal para a gestão de frente de caixa de bares, restaurantes e comércio em geral. O sistema roda em nuvem e pode ser acessado em dispositivos como tablet, celular e smartPOS. Ainda, conta com suporte rápido, com um chat dentro do próprio sistema para falar direto com nosso time.

Conheça os detalhes de cada módulo abaixo.

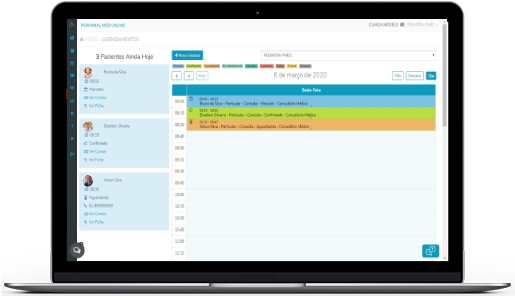

Eleve Saúde é o melhor software médico para a gestão de consultórios e clínicas. Sistema 100% online, desenvolvido de acordo com as necessidades de mais de 50 especialidades médicas. Garanta muito mais tranquilidade e segurança com os recursos de atendimento via teleconsulta, prescrição digital de medicamentos, prontuário eletrônico, painel de chamada e muito mais.

Conheça os detalhes de cada módulo abaixo.

Eleve Gestão é o ERP para pequenas empresas ideal para gerenciar o controle financeiro de ponta a ponta. O sistema garante muito mais agilidade nos negócios, roda 100% na nuvem e pode ser acessado na palma da mão a qualquer momento. Desenvolvido com foco em prestadores de serviços, startups e revendedores de produtos em geral, o sistema oferece recursos de controle de estoque e compras à emissão de notas e fluxo de caixa.

Conheça os detalhes de cada módulo abaixo.

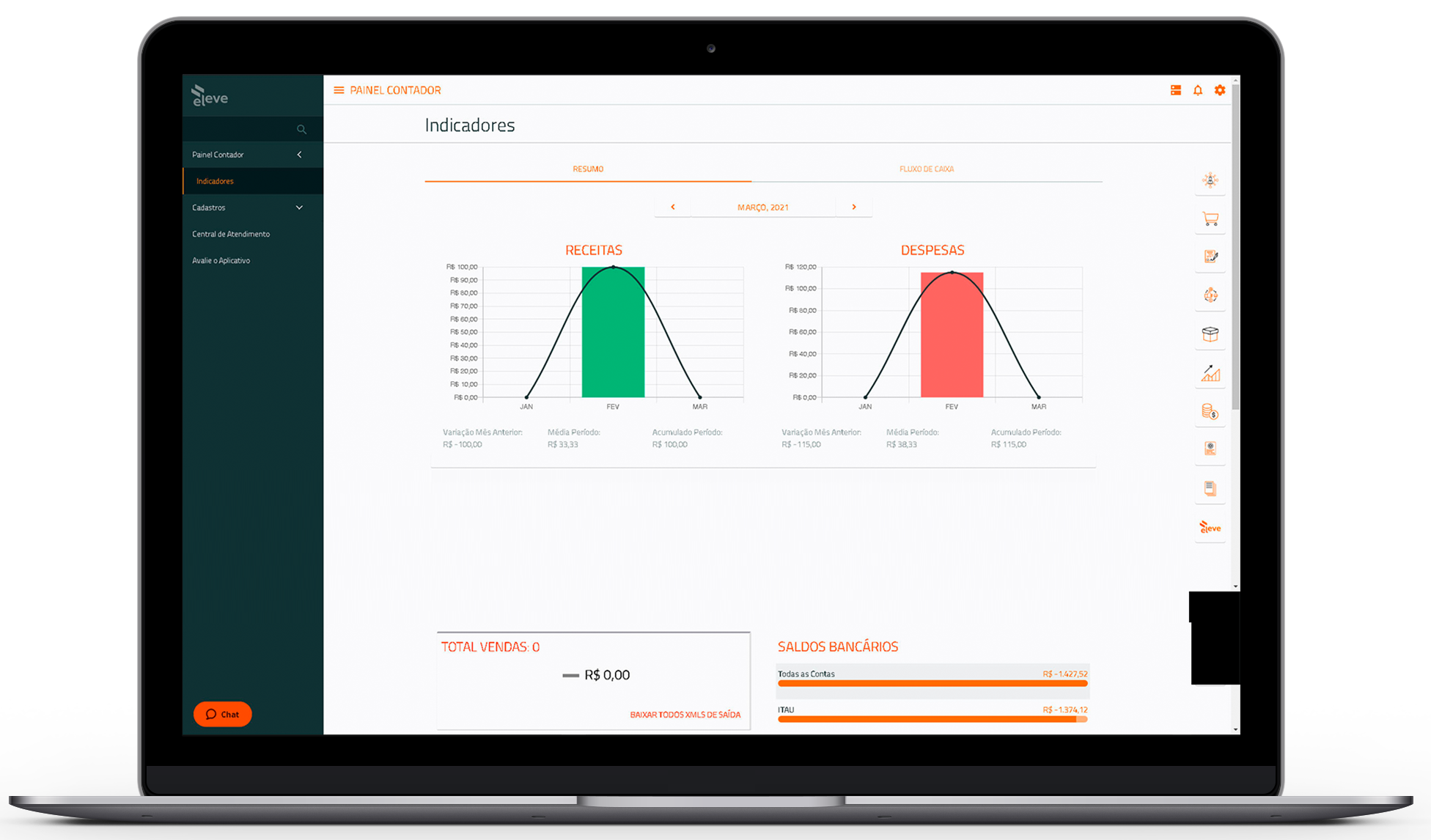

Financeiro

Acompanhe seu faturamento em poucos cliques, com uma visão completa do seu fluxo de caixa, integração aos seus extratos bancários e detalhamento de contas a pagar e receber.

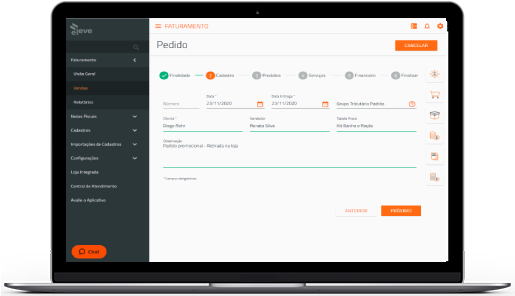

Faturamento

Monte orçamentos para seus clientes de forma simples, acompanhe a lista de produtos mais vendidos e emita notas fiscais de produtos ou serviços.

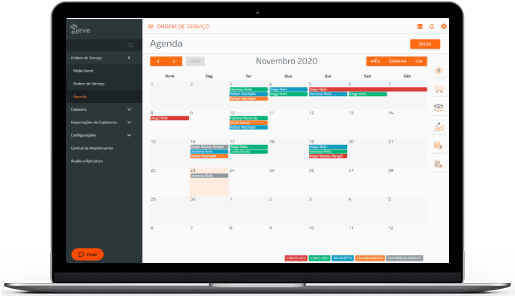

Ordem de Serviço

Gere suas ordens de serviços, atribua status como “em aberto”, “em andamento”, “concluído” ou “cancelado”, e organize seus pedidos em uma agenda.

Compras

Cadastre seus produtos e fornecedores e realize pedidos diretamente pelo sistema. Você também pode consultar seu histórico de compras.

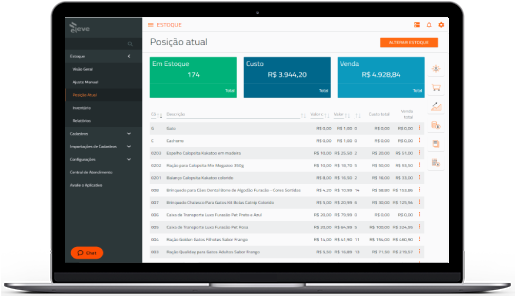

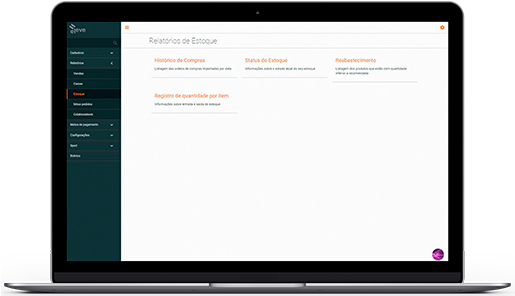

Estoque

Controle seu estoque em tempo real, receba notificações sobre o saldo mínimo de produtos, consulte os mais vendidos e monte inventários com facilidade.

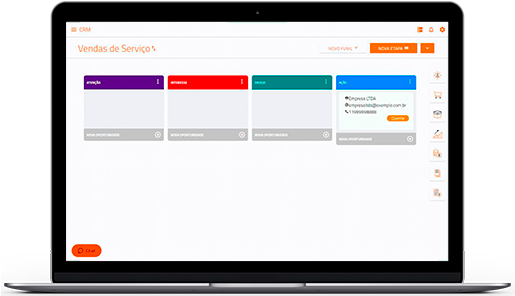

CRM

Acompanhe a trajetória das oportunidades, tenha controle personalizado de todas as etapas do funil de vendas e aumente a produtividade da sua equipe. Módulo disponível no plano PRO.

Painel do Contador

Melhore os processos contábeis e o relacionamento entre sua empresa e o contador, gerando relatórios de entradas e saídas, arquivos XML de NFs e muito mais.

PDV

Tenha uma operação completa de frente de caixa para realizar venda de produtos, controlar comissões dos vendedores, receber pagamentos e emitir NFs. Módulo disponível no plano PRO.

Ordem de Produção

Organize e automatize o processo produtivo da sua empresa, identificando a necessidade de reposição de insumos e garantindo visão completa da produção para decisões mais precisas. Módulo disponível no plano PRO.

Gestão de Contratos

Gerencie a evolução dos seus contratos de forma automatizada, crie modelos, gere cobranças e ordem de serviços e distribuía as demandas com rapidez. Módulo disponível no plano PRO.

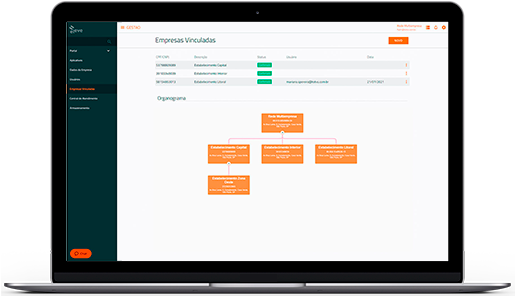

Acesso Loja Adicional

Faça a gestão unificada de todas as unidades ou filiais da sua empresa em um só lugar, garantindo padronização das informações como: pedidos, cadastros e portfólio. O módulo pode ser contratado separadamente apenas pelo plano PRO.

APIs Abertas

Integre os módulos: Financeiro, Estoque e Faturamento a qualquer plataforma ou aplicativo do mercado por meio das nossas APIs abertas.

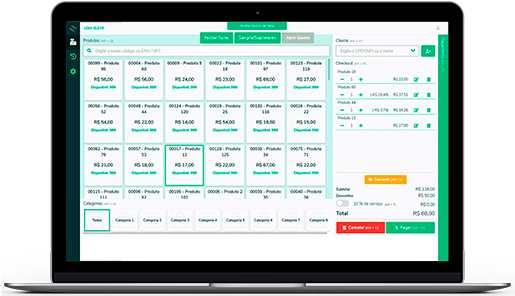

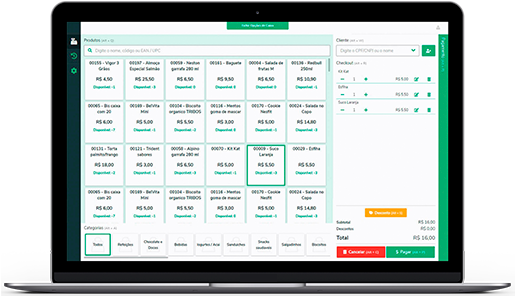

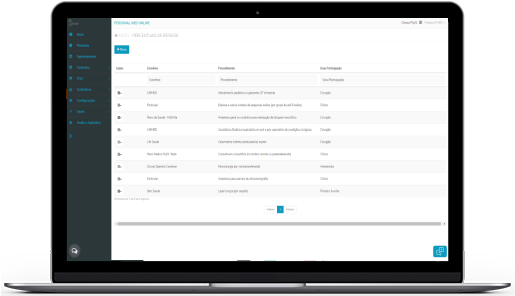

Eleve Vendas é o PDV para pequenas empresas ideal para a gestão de frente de caixa de bares, restaurantes e comércio em geral. O sistema roda em nuvem e pode ser acessado em dispositivos como tablet, celular e smartPOS. Ainda, conta com suporte rápido, com um chat dentro do próprio sistema para falar direto com nosso time.

Conheça os detalhes de cada módulo abaixo.

Gestão

Gerencie a sua loja consultando os seus indicadores, com acesso onde e quando quiser, pelo seu celular.

PDV

Realize suas vendas em até 7 segundos com uma operação completa de frente de caixa, e encante os seus clientes com um atendimento rápido e dinâmico.

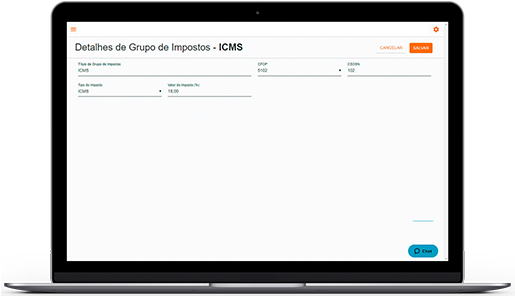

Fiscal

Emita Notas Fiscais e adeque-se à legislação fiscal, evitando multas e deixando sua empresa em dia com as obrigações vigentes no seu Estado.

Estoque

Controle seu estoque e evite gastos desnecessários, dinheiro parado ou falta de itens.

Atendimento Multiplataforma

Integre a sua operação online e presencial para garantir a melhor experiência em atendimento aos seus clientes.

Cardápio Digital

Crie cardápio com a cara da sua marca e disponibilize na web para que os seus clientes façam pedidos via QR Code ao delivery, consumo local ou retirada.

Gestão de mesas e comanda online

Simplifique o controle de mesas e a organização dos pedidos por meio de comanda online. Assim, você facilita envio dos pedidos à cozinha, frente de caixa e pagamentos.

Delivery

Garanta a melhor gestão de pedidos e evite erros ao acompanhar o recebimento dos pedidos pelo cardápio digital e plataformas do mercado de forma 100% centralizada.

Registro de ponto

Registre a entrada e saída dos colaboradores para controlar a frequência e evitar problemas trabalhistas.

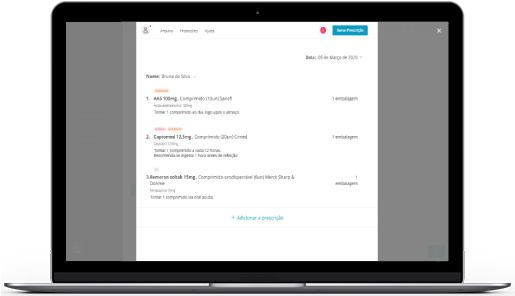

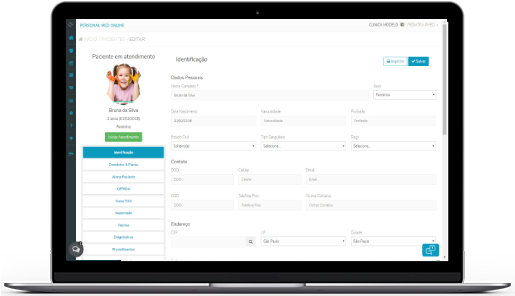

Eleve Saúde é o melhor software médico para a gestão de consultórios e clínicas. Sistema 100% online, desenvolvido de acordo com as necessidades de mais de 50 especialidades médicas. Garanta muito mais tranquilidade e segurança com os recursos de atendimento via teleconsulta, prescrição digital de medicamentos, prontuário eletrônico, painel de chamada e muito mais.

Conheça os detalhes de cada módulo abaixo.

Telemedicina

Adeque sua clínica à telemedicina e dê continuidade aos atendimentos médicos, com tranquilidade e segurança para você e seus pacientes.

Gestão de consultório ou clínica

Faça o controle financeiro completo de seu consultório. Conte com um assistente gerencial, com indicadores e gráficos para melhorar a sua gestão e muito mais.

Receituário digital

Consulte mais de 60 mil medicamentos e bulas, receba alertas de possíveis alergias do paciente e envie a 2ª via da prescrição ao paciente por SMS.

Prontuário eletrônico personalizável

Registre todas as condutas, evoluções, exames e medicamentos de cada paciente, de forma personalizada e para mais de 50 especialidades médicas.

agenda prática e completa

Personalize os horários de atendimento por médico, envie SMS para confirmação ou cancelamento de consulta aos pacientes e obtenha indicadores de atendimento.

painel de chamada

Organize os atendimentos da sua clínica com painel de chamadas para anúncio de pacientes e acompanhamento da fila na recepção.

APIs Abertas

Faça integração com plataformas do mercado e criação de aplicativos de agendamentos por meio das nossas APIs abertas.

Especialidades Médicas

Conte com recursos desenvolvidos de acordo com as necessidades médicas de cada especialidade como: ginecologia, obstetrícia, oftalmologia, entre outras.

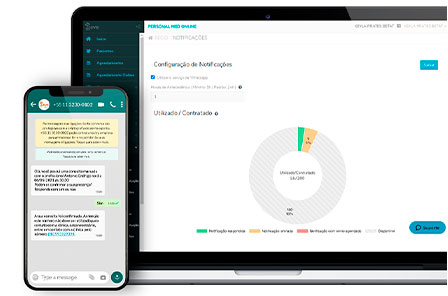

Confirmação de consulta por whatsapp

Aumente a produtividade e reduza o absenteísmo nos atendimentos confirmando todas as consultas com antecedência via WhatsApp de forma automática, simples e fácil.